Desvendando os Mistérios da PGFN: O Guardião das Finanças Brasileiras

A Procuradoria-Geral da Fazenda Nacional (PGFN): Seu Papel e Importância A Procuradoria-Geral da Fazenda Nacional (PGFN) é um órgão essencial para o funcionamento do sistema tributário brasileiro. Vamos explorar seu papel e como ela impacta a vida dos contribuintes e a arrecadação de recursos para o país. O Que é a PGFN? A PGFN é o órgão responsável por representar a União em questões fiscais e financeiras. Ela atua na defesa dos interesses da Fazenda Nacional, buscando a cobrança eficiente dos créditos tributários e não tributários. Suas principais atribuições incluem: Certidões Emitidas pela PGFN A PGFN emite certidões que comprovam a regularidade fiscal perante a União. Essas certidões são essenciais para empresas e pessoas físicas, pois atestam a conformidade legal das operações realizadas. Alguns tipos de certidões emitidas são: A Importância da PGFN A atuação da PGFN é fundamental para a arrecadação de recursos e a manutenção da saúde financeira do país. Ela busca equilibrar os interesses dos contribuintes com a necessidade de cumprimento das obrigações fiscais. Além disso, suas ações contribuem para a redução da litigiosidade e a promoção da justiça fiscal. Em resumo, a PGFN desempenha um papel estratégico na gestão dos recursos públicos, garantindo a legalidade e a eficiência na cobrança dos créditos devidos à União. Se você precisa de mais informações ou esclarecimentos, não hesite em entrar em contato. 📊💼

Tributação de Créditos Tributários Reconhecidos Judicialmente: Desvendando os Desafios e Estratégias para Contribuintes

Tributação de Créditos Tributários Reconhecidos Judicialmente: Uma Análise Detalhada No cenário tributário, a questão dos créditos tributários reconhecidos judicialmente é de grande relevância para os contribuintes. Especialmente em casos como a tese do século, que trata da exclusão do ICMS da base do PIS e da Cofins, compreender a tributação desses créditos é fundamental. Neste artigo, exploraremos os principais aspectos relacionados à tributação de créditos tributários obtidos por meio de decisões judiciais transitadas em julgado. Vamos analisar a posição da Receita Federal, os questionamentos dos contribuintes e a possibilidade de ação judicial. A Posição da Receita Federal A Receita Federal entende que os valores principais e os juros Selic dos créditos tributários são tributáveis pelo Imposto de Renda da Pessoa Jurídica (IRPJ) e pela Contribuição Social sobre o Lucro Líquido (CSLL). Segundo esse entendimento, a tributação ocorre quando da entrega da primeira Declaração de Compensação. Essa posição tem gerado debates e controvérsias, uma vez que os contribuintes questionam a legalidade dessa exigência antecipada. Afinal, o fato gerador do IRPJ e da CSLL sobre os créditos tributários só ocorre na data da homologação da compensação administrativa1. Questionamentos dos Contribuintes Os contribuintes têm argumentado que a exigência de pagamento antecipado viola diversos princípios e normas constitucionais e legais. Além disso, sustentam que a tributação deveria ocorrer somente no momento da homologação da compensação administrativa. Essa divergência de entendimentos tem levado muitos contribuintes a buscar alternativas para evitar a antecipação do pagamento do IRPJ e da CSLL sobre os créditos tributários reconhecidos judicialmente. Possibilidade de Ação Judicial Diante desse cenário, é possível ajuizar ação para pleitear que o contribuinte compute na base de cálculo do IRPJ e da CSLL o crédito decorrente de decisão transitada em julgado proferida em mandado de segurança somente no momento da homologação da compensação administrativa. Essa medida visa resguardar os direitos dos contribuintes e garantir que a tributação ocorra de acordo com os princípios legais e constitucionais. A análise detalhada do caso concreto, a fundamentação jurídica e a atuação de profissionais especializados são essenciais para obter sucesso nesse tipo de ação. Em resumo, a questão da tributação de créditos tributários reconhecidos judicialmente é complexa e exige uma análise minuciosa. Os contribuintes devem estar cientes das diferentes posições e buscar orientação jurídica adequada para tomar as melhores decisões em relação a seus créditos.

Desafios da tributação global: Impactos econômicos da reforma tributária e a perspectiva de um recorde em IVA”

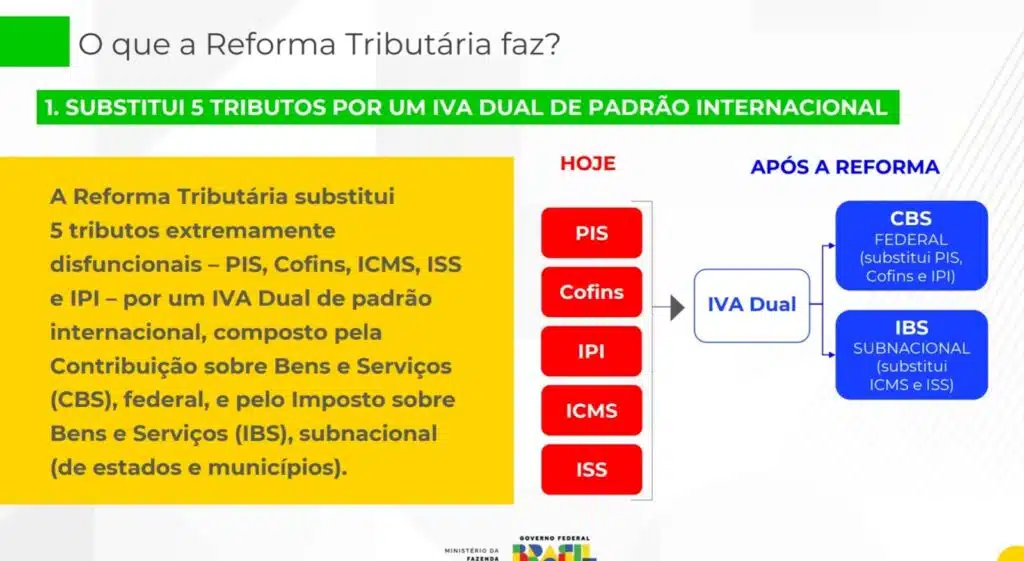

Reforma Tributária no Brasil: Simplificação e Desafios A reforma tributária é um tema crucial para o Brasil, buscando simplificar a arrecadação de impostos e tornar o sistema mais eficiente. Vamos explorar os principais pontos dessa proposta e seus efeitos esperados. O que é a Reforma Tributária? A reforma tributária é uma iniciativa que visa reestruturar o sistema de impostos no país. Atualmente, o Brasil possui uma complexa rede de tributos federais, estaduais e municipais, o que dificulta a vida de empresas e cidadãos. A proposta busca unificar esses tributos, tornando o processo de arrecadação mais simples e transparente. O IVA Brasileiro Um dos pilares da reforma é a criação do Imposto sobre Valor Adicionado (IVA). Esse modelo é amplamente utilizado em outros países e visa tributar o valor agregado em cada etapa da produção e comercialização de bens e serviços. No Brasil, o IVA substituirá cinco impostos existentes, abrangendo todas as esferas de governo. A Maior Alíquota do Mundo? É importante destacar que a alíquota do IVA brasileiro pode ser uma das maiores do mundo. Isso ocorre porque o Brasil tem uma parte significativa de sua arrecadação baseada na produção e no consumo1. Embora a alíquota seja alta, ela reflete a necessidade de financiar serviços públicos e investimentos. Efeitos Esperados Estudos indicam que a reforma tributária pode trazer diversos benefícios: Próximos Passos A reforma já passou pelo Senado e deve ser votada novamente na Câmara nas próximas semanas. Após a aprovação, será necessário regulamentar detalhes do novo sistema e estabelecer um período de transição para sua implementação completa, prevista para 2032. Em resumo, a reforma tributária é um passo importante para o Brasil, mas seus ganhos serão gradualmente percebidos. É fundamental acompanhar sua implementação e seus impactos na economia e na vida dos cidadãos. A Gestão Tributária Preventiva pode ajudar 100% em seu negócio.

Transformações Tributárias: A Ampliação do Conceito de Insumos e Seu Impacto na Competitividade Empresarial, Fidelis Empresarial

Nesse contexto, é crucial ressaltar que a Receita Federal, ao promover essa ampliação do conceito de insumos, está sinalizando um compromisso com a modernização e adaptação do sistema tributário brasileiro. A flexibilização das regras proporciona um ambiente mais propício à inovação e ao desenvolvimento econômico sustentável. A dinâmica transformadora desencadeada por essa medida não apenas almeja beneficiar as empresas individualmente, mas também contribuir para a construção de uma economia mais robusta e resiliente. Ao incentivar a inclusão de uma gama mais ampla de despesas como insumos, a Receita Federal reconhece a diversidade e a complexidade das operações empresariais na era contemporânea. É importante sublinhar que essa evolução nas políticas tributárias representa um passo significativo na direção de uma maior transparência e previsibilidade no ambiente de negócios. As empresas, ao compreenderem a natureza mais abrangente do conceito de insumos, têm a oportunidade de otimizar seus processos internos, identificando e utilizando de maneira mais eficiente os créditos tributários disponíveis. O papel dos profissionais especializados torna-se ainda mais crucial neste cenário de mudanças, pois eles desempenham um papel essencial na interpretação e aplicação dessas novas disposições legais. A consultoria especializada não apenas auxilia na conformidade, mas também oferece insights estratégicos sobre como as empresas podem maximizar os benefícios decorrentes dessa ampliação do conceito de insumos. É válido salientar que, embora essa medida represente uma significativa flexibilização, a cautela ainda se faz necessária. A definição precisa dos critérios pela Receita Federal será determinante para assegurar uma aplicação justa e equitativa da nova norma, evitando distorções e garantindo que a intenção de reduzir a burocracia e simplificar o processo seja alcançada de maneira eficaz. Dessa forma, enquanto as empresas aguardam a definição desses critérios, é recomendável que estejam em constante diálogo com profissionais especializados e estejam atentas às orientações da Receita Federal. Esse período de transição oferece uma oportunidade única para as empresas reavaliarem suas estratégias tributárias, explorarem novas possibilidades e fortalecerem sua posição no mercado. Em síntese, a expansão do conceito de insumos para fins de crédito das contribuições é uma evolução significativa que promete impactar positivamente a dinâmica empresarial no Brasil. À medida que as empresas se adaptam a essa nova realidade, há a expectativa de uma maior eficiência operacional, redução de custos e, consequentemente, um impulso para a competitividade e inovação no cenário econômico nacional.

Perspectivas Globais: Desafios e Oportunidades nas Reformas do FMI sob a Presidência Brasileira do G20

A secretária de Assuntos Internacionais do Ministério da Fazenda, Tatiana Rosito, destaca a importância do G20 como um fórum crucial para impulsionar as demandas por reformas no Fundo Monetário Internacional (FMI). Com o Brasil assumindo a presidência do grupo, as discussões no G20, representando 85% do PIB mundial e 75% do comércio global, oferecem um impulso político significativo para a reforma do FMI. A necessidade de reformar não apenas o FMI, mas também outras instituições internacionais, é um tema que ressoa nas ações do presidente Lula desde seu terceiro mandato. A compreensão da importância de atualizar esses mecanismos para refletir a atual distribuição multipolar de poder econômico é crucial. Reconhecendo a necessidade de uma representação mais ampla dos países emergentes, incluindo o Brasil, no cenário internacional, a busca é por uma governança mais inclusiva e eficiente. Durante a presidência brasileira no G20, o compromisso é fortalecer os mecanismos para renegociação das dívidas externas dos países mais pobres e estabelecer uma tributação internacional mais justa. A busca por soluções na digitalização da economia, como a tributação mínima para multinacionais e regras para taxação de empresas de tecnologia, é acompanhada com interesse, pois tais medidas podem criar um ambiente mais equitativo para os negócios globais. Quando questionada sobre a renegociação da dívida dos países mais pobres, Rosito destaca a necessidade de maior efetividade, especialmente para países de renda média. Apoiando iniciativas que buscam aliviar o fardo financeiro dos países em desenvolvimento, a agilidade e eficiência nessas abordagens são reconhecidas como essenciais. No que se refere à tributação global, as preocupações sobre a necessidade de uma tributação progressiva e justa para lidar com a crescente desigualdade são compartilhadas. A importância de esforços globais para evitar a bitributação e implementar uma tributação mínima de 15% para multinacionais é compreendida, contribuindo para a transparência fiscal e a estabilidade nos mercados internacionais. Por fim, a secretária expressa a intenção do Brasil de levar as discussões para além desses pilares, destacando a relação entre tributação e desigualdade. Defensora de práticas comerciais éticas e responsabilidade social corporativa, apoia iniciativas que buscam abordar não apenas as questões imediatas, mas também as raízes mais profundas da disparidade econômica, promovendo um ambiente de negócios mais sustentável e justo.

Reforma Tributária: Rumo à Simplificação e Crescimento Econômico no Brasil

Com as alterações em relação à versão aprovada pela Câmara dos Deputados, a proposta agora necessita passar por uma nova análise na casa iniciadora. Para que seja encaminhada à promulgação do Congresso Nacional, é imprescindível que as duas casas legislativas aprovem a mesma versão no mérito. O governo do presidente Luiz Inácio Lula da Silva (PT) está na expectativa de que o parlamento conclua a análise da PEC ainda em 2023, encerrando assim uma discussão que se estende por quase quatro décadas. Os defensores da medida argumentam que ela simplificará o sistema tributário, corrigirá distorções e reduzirá os litígios jurídicos e administrativos decorrentes da complexidade do modelo vigente. Prevê-se, como resultado, um aumento na eficiência da economia e um expressivo crescimento no Produto Interno Bruto (PIB) potencial do país. Bernard Appy, especialista no assunto e atual secretário extraordinário de reforma tributária do Ministério da Fazenda, idealizador da versão original da PEC 45/2019, prevê um crescimento adicional de 12% ou mais em 15 anos com a implementação das mudanças. Durante a tramitação no Senado Federal, o relator Eduardo Braga acatou mais de 250 emendas de colegas parlamentares, entre as 826 sugestões de mudanças apresentadas. Essas concessões, por um lado, ampliaram as exceções à regra principal, atenderam a demandas de diferentes regiões e setores, contribuindo para a construção do apoio necessário para o avanço da matéria no parlamento. Durante a discussão em plenário, foram feitas novas concessões, mas todos os destaques apresentados pela oposição foram rejeitados. Apenas em um deles houve acordo com o relator e o governo para atender às demandas de Estados da Amazônia Ocidental e do Amapá com áreas de livre comércio. Neste caso, a nova redação prevê a instituição do Fundo de Desenvolvimento Sustentável dos Estados da Amazônia Ocidental e do Amapá por meio de lei complementar. Esse fundo será constituído com recursos da União e gerido por ela, com a participação efetiva desses entes na definição de políticas para fomentar o desenvolvimento e diversificação de suas atividades econômicas. Apesar de reconhecer que o texto aprovado não é uma obra de arte perfeita, o relator destaca que é o resultado de uma construção coletiva do texto possível, respeitando a correlação de forças da democracia. O presidente do Senado Federal, Rodrigo Pacheco (PSD-MG), enfatiza que a proposta aprovada é “equilibrada” e traz modernização e desburocratização ao sistema de tributos no Brasil, além de maior justiça fiscal, destacando que a reforma se impôs devido à necessidade de o país não conviver mais com o atraso. Os principais pontos do texto aprovado incluem a criação de um Imposto sobre Valor Adicionado (IVA) no formato dual, composto por dois tributos: a Contribuição sobre Bens e Serviços (CBS) e o Imposto sobre Bens e Serviços (IBS). O IBS atenderá ao princípio da neutralidade e incidirá sobre operações com bens materiais ou imateriais, serviços e importações. O modelo busca simplificar o sistema tributário, eliminando o “efeito cascata” e estabelecendo uma definição ampla para o fato gerador do novo tributo. Além disso, está prevista a criação de um Comitê Gestor para o IBS, responsável por diversas atribuições, incluindo a distribuição do produto da arrecadação aos entes federativos. O texto também aborda a distribuição dos recursos arrecadados, com uma porcentagem destinada aos municípios com base em critérios como proporcionalidade da população, indicadores de melhoria na educação e preservação ambiental. Quanto às alíquotas, o IVA dual contará com uma alíquota padrão, outra diferenciada (com redução de 60%) e uma terceira zerada, sem indicar o patamar inicial de cobrança, que será definido posteriormente em projeto de lei complementar.

Desoneração da Folha: Decisão de Veto de Lula – Desvendando o Debate entre Empresários, Legislativo e Economistas

O presidente Lula, do Partido dos Trabalhadores (PT), tomou a decisão de vetar, na quinta-feira (23), a prorrogação da desoneração da folha de pagamento para 17 setores distintos da economia. Esta medida, que agora está limitada até o final deste ano, surpreendeu e causou desconforto entre empresários e legisladores. Vamos explorar o que exatamente envolve essa medida e por que ela é motivo de debate. Desoneração da folha de pagamento: Uma Visão Geral A desoneração da folha foi inicialmente implementada em 2011 como uma medida temporária. Essa política substituiu a contribuição previdenciária patronal (CPP), que consistia em 20% sobre a folha de salários, por alíquotas variando de 1% a 4,5% sobre a receita bruta. A CPP, um pagamento feito pelas empresas ao INSS, é destinada a financiar a Seguridade Social. A nova alíquota, estabelecida pela desoneração, é conhecida como CPRB (Contribuição Previdenciária sobre a Receita Bruta). Os 17 setores beneficiados pela desoneração incluem: confecção e vestuário, calçados, construção civil, call center, comunicação, empresas de construção e obras de infraestrutura, couro, fabricação de veículos e carroçarias, máquinas e equipamentos, proteína animal, têxtil, tecnologia da informação (TI), tecnologia de comunicação (TIC), projeto de circuitos integrados, transporte metroferroviário de passageiros e transporte rodoviário. Argumentos Contrários à Desoneração Segundo Fernando Zilveti, advogado tributarista e professor da USP, os números de emprego não respaldam plenamente o argumento a favor da desoneração, especialmente em alguns setores específicos. Ele observa que, por exemplo, o setor de telemarketing investe significativamente em inteligência artificial, o que pode resultar em desemprego. Portanto, afirmar que os setores beneficiados estão impulsionando o emprego é, estatisticamente, um argumento questionável. Os Motivos por Trás do Veto A decisão de veto por parte do presidente Lula segue a orientação dos ministérios da Fazenda e do Planejamento, que consideram a proposta inconstitucional devido à criação de renúncia de despesa sem uma demonstração clara do impacto orçamentário. O Futuro do Veto A questão agora está nas mãos do Congresso, que ainda tem a possibilidade de derrubar o veto de Lula, e essa expectativa é considerada. O projeto foi aprovado na Câmara, em agosto, com 430 votos a favor e apenas 17 contra. No Senado, nenhum senador se posicionou contrariamente. Fernando Zilveti avalia que, do ponto de vista político, a decisão de veto faz sentido. O governo, principalmente o Ministério da Fazenda, busca fontes de receita, mas ele acredita que o governo está ciente de que a decisão pode ser revertida e não está contando com essa arrecadação. Em resumo, a desoneração da folha de pagamento se tornou um ponto de debate crucial, envolvendo considerações econômicas, estatísticas de emprego e análise política, com o futuro da medida pendente da decisão do Congresso. FIDELIS EMPRESARIAL – GESTÃO TRIBUTÁRIA PREVENTIVA